年末調整|扶養親族等を登録する(管理者)

【管理者向け】

スタッフ本人、配偶者、扶養親族の情報を登録する手順です。

扶養親族がいないスタッフも本人・扶養親族画面で必ず登録処理を実行してください。

本人・扶養親族に登録した情報は以下に反映されます。

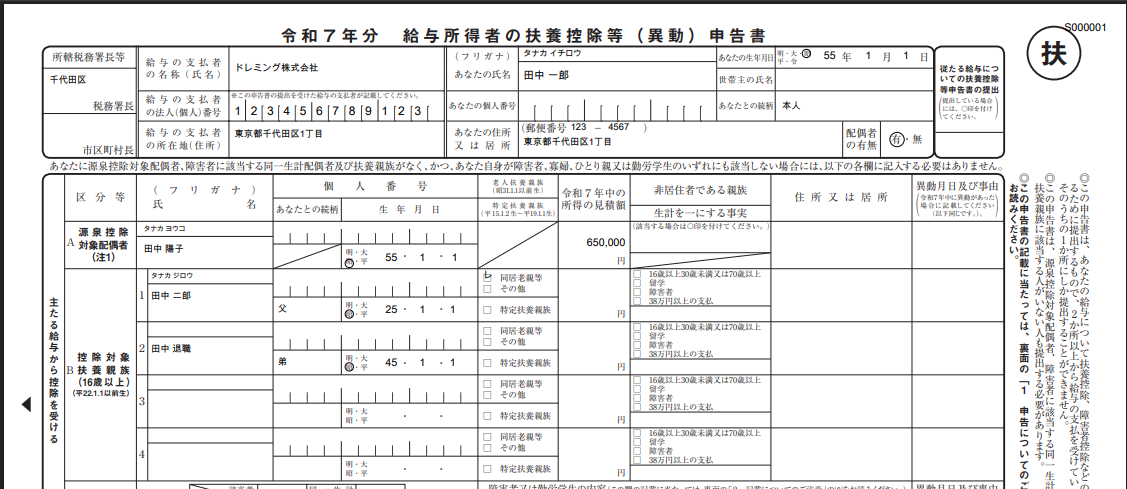

扶養控除等(異動)申告書

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書(※)

源泉徴収票

源泉徴収簿

(※)名称が長いため帳票出力の画面では「基・配・特・所控除申告書」の名称で表示されます。

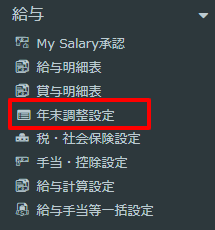

- 給与ー年末調整設定をクリックします。

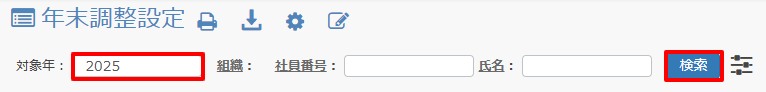

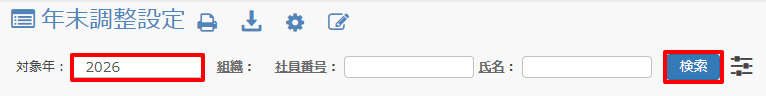

- 対象年を選択し検索をクリックします。

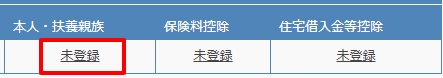

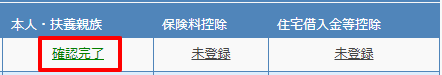

- 該当スタッフの本人・扶養親族で本人、配偶者、扶養親族の情報を登録します。未登録をクリックします。

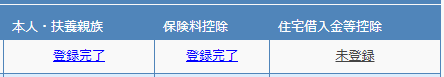

ステータスについて

スタッフサイト、管理者サイトとも登録処理を行なっていない場合は未登録と表示されます。

スタッフが登録を行なっている場合は登録完了と表示されます。

管理者が登録実行すると確認完了と表示されます。

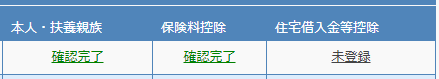

※人事ースタッフ一覧・設定の基本情報、所得税画面の扶養親族情報は年末調整の本人・扶養親族画面に自動的に反映されています。

(配偶者、扶養親族の見積年収は年末調整画面には反映されません)

ただし、年末調整の本人・扶養親族情報で変更した内容は人事ースタッフ一覧・設定の基本情報、所得税画面の扶養親族情報には反映されません。

また、年末調整の本人・扶養親族情報で登録後に人事ースタッフ一覧・設定の基本情報、所得税画面の扶養親族情報を変更しても年末調整の本人・扶養親族情報には反映されません。

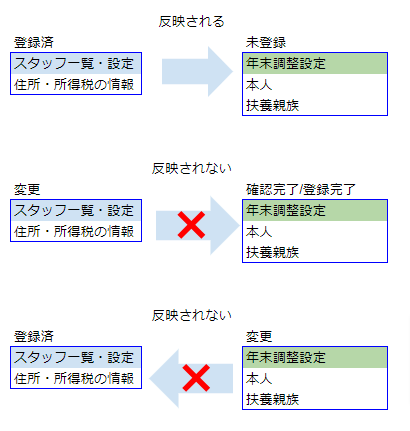

・人事ースタッフ・一覧設定の基本情報

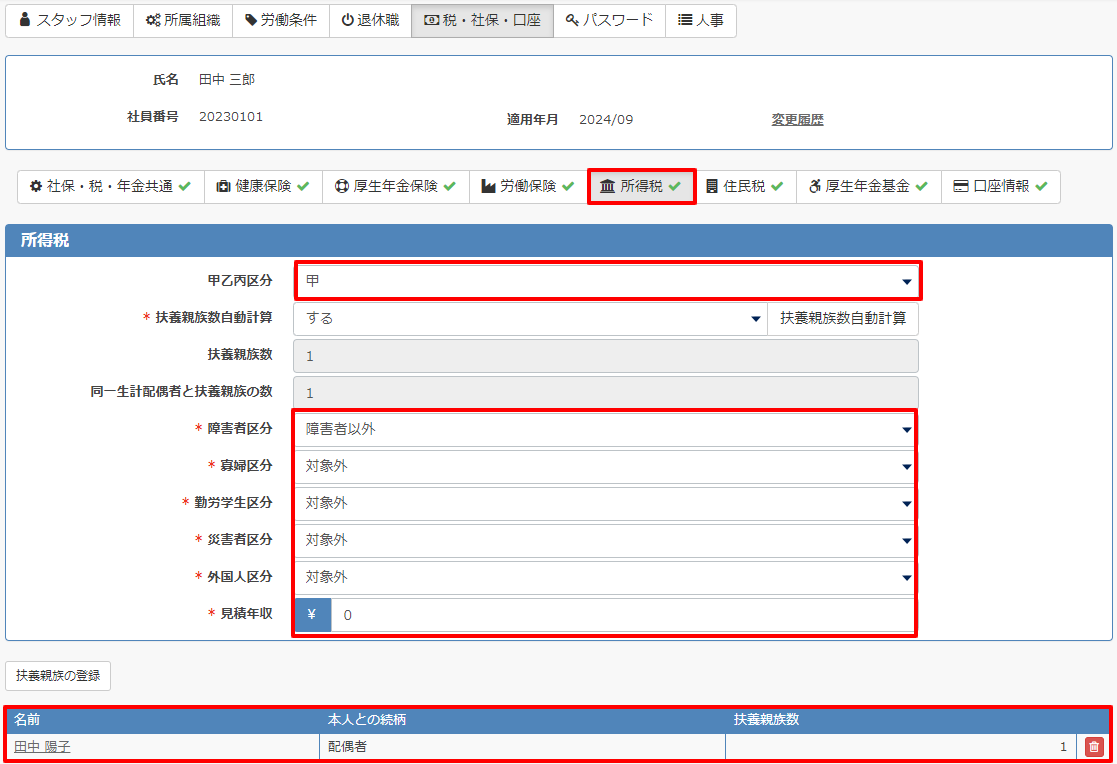

・人事ースタッフ一覧・設定の所得税画面、扶養親族情報

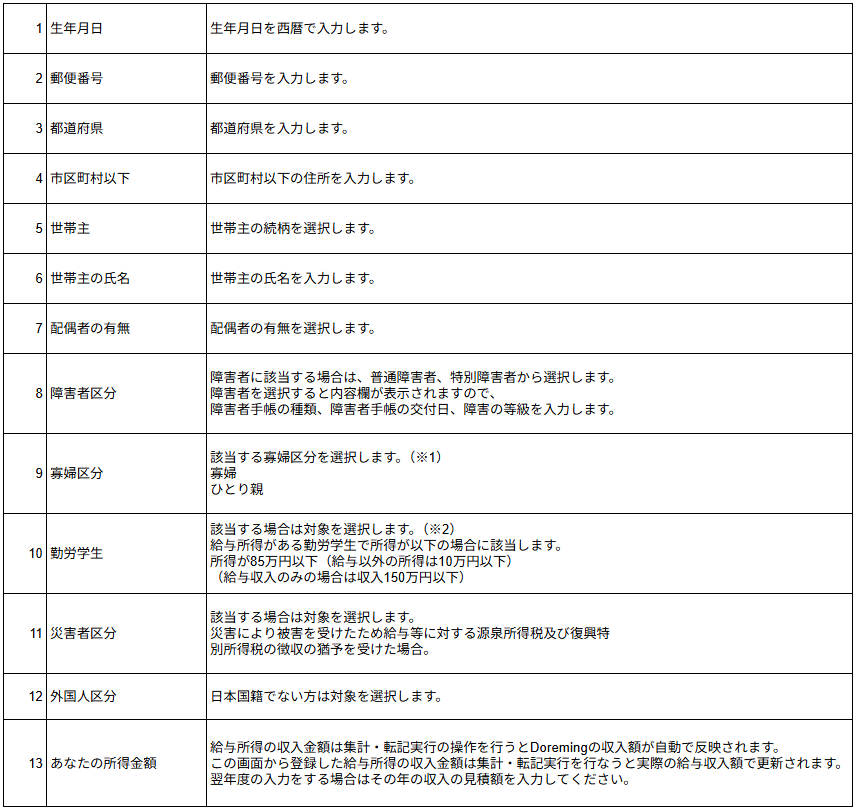

- 本人情報の入力をします。(システムに登録済の情報が表示されています。)

前年度に登録した情報をコピーすることもできます。コピーすると本年度の情報は上書きされます。

コピーの手順はこちらのヘルプ記事をご確認ください。

(※1)寡婦区分について

本人の所得が500万円以下で1または2に該当する場合は寡婦を選択してください。

1.夫と離婚した後婚姻をしておらず、扶養親族がいる人

2.夫と死別した後婚姻をしていない人または夫の生死が明らかでない人

本人の所得が500万円以下で1、2両方に該当する人はひとり親を選択してください。

1.事実上婚姻関係と同様の事情にあると認められる一定の人がいない人

2.生計を一にする子がいる人

令和7年の年末調整よりひとり親の生計を一とする子の所得要件が48万円以下⇒58万円以下に改正されました。

寡婦の扶養親族の要件はありません。

最終的な所得が500万円を超えることになった場合、寡婦区分を選択していても寡婦、ひとり親としての控除はされません。

(※2)勤労学生区分について

令和7年の年末調整より所得要件が75万円以下⇒85万円以下(給与以外の所得は10万円以下)に改正されました。

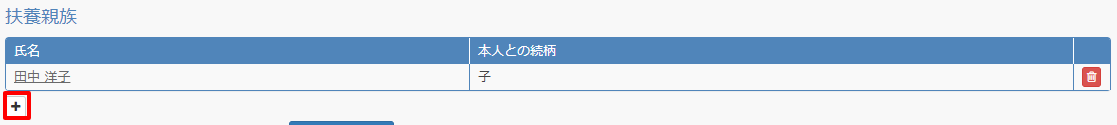

最終的な合計所得が85万円を超えることになった場合、勤労学生区分を対象と選択していても勤労学生の控除はされません。 - 扶養親族がいる場合は扶養親族の+をクリックして登録します。

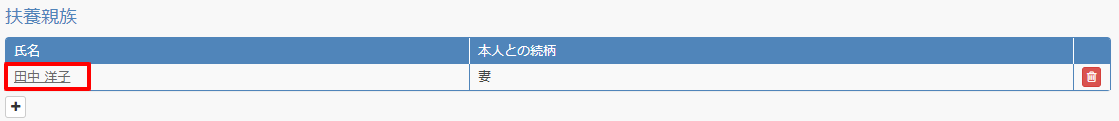

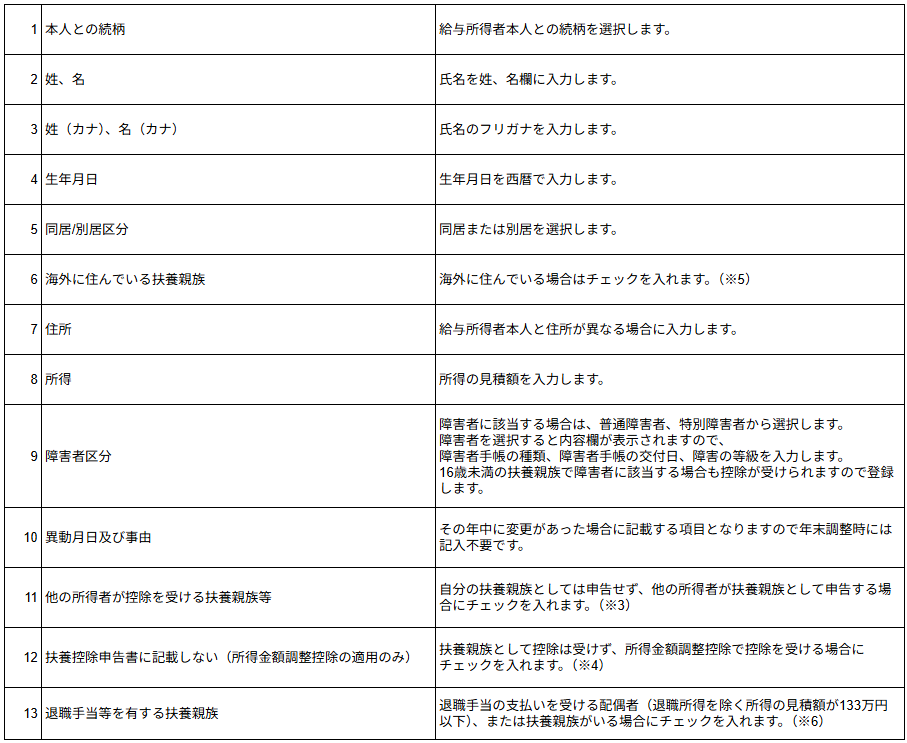

スタッフの所得税画面で扶養親族登録済の場合は登録済の扶養親族が表示されていますので、扶養親族の氏名を選択し所得額(配偶者の場合は収入金額)を入力し登録をクリックします。

※所得がない場合は「0」を登録してください。

なお、控除対象外ですが以下の扶養親族も登録します。

・16歳未満の扶養親族(住民税の計算に使用)

・自分(例:夫)の扶養親族としては申告しないが、妻の扶養親族して申告する扶養親族がいる場合(双方で二重に控除を受けることを防ぐため)

・退職所得を有する配偶者、扶養親族(住民税の計算に使用)

退職所得を含めた合計所得額が133万円を超えるが、退職所得を除くと133万円以下になる配偶者

退職所得を含めた合計所得額が58万円を超えるが、退職所得を除くと58万円以下になる扶養親族

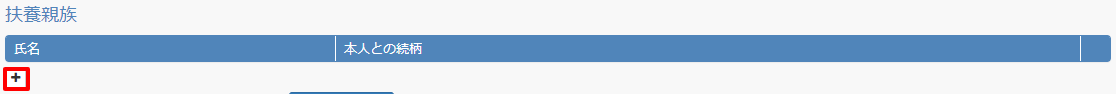

未登録の場合

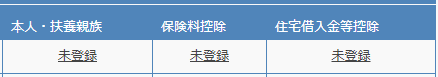

登録済の場合

配偶者の控除

給与所得者本人の所得1,000万円以下、配偶者の所得133万円以下の場合に配偶者控除、配偶者特別控除が受けられます。

扶養親族の控除

16歳以上で所得が58万円以下の場合(令和7年年末調整より48万円以下⇒58万円以下に改正)に控除が受けられます。

障害者に該当する扶養親族がいる場合は16歳未満でも控除が受けれますので登録します。

令和7年年末調整より19歳~23歳未満の扶養親族の所得が58万円超123万円以下の場合も控除が受けれるようになりました。

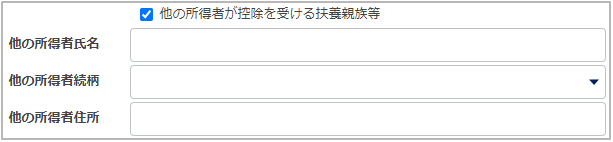

(※3)他の所得者が控除を受ける扶養親族等

例:自分(夫)、妻、16歳子ども1名の場合、妻が16歳の子どもを扶養親族として申告する場合に、妻の氏名を他の所得者氏名欄入力し続柄を選択します。

住所は自分(夫)と異なる場合に入力します。

(※4)扶養控除申告書に記載しない(所得金額調整控除の適用のみ)

令和2年より年収850万円を超える場合で以下①~④のいずれかに該当する場合、所得金額調整控除が受けられるようになりました。

扶養親族の控除は夫婦双方で同じ扶養親族を申告することはできませんが、所得金額調整控除は夫婦とも年収850万円超の場合、夫婦双方で控除が受けられます。

②~③のいずれかに該当するが自分の扶養親族としては申告はしない場合、扶養控除申告書に記載しないにチェックを入れてください。

その場合、扶養控除申告書には記載されず所得金額調整控除申告書のみに記載されます。

①あなた自身が特別障害者

②同一生計配偶者が特別障害者

③扶養親族が特別障害者

④扶養親族が年齢23歳未満

なお、上記①~④の複数が該当する場合は所得金額調整控除申告書にはいずれか1つを記載すればよいこととなっているため、Doremingでも1つのみ所得金額調整控除申告書に記載されます。

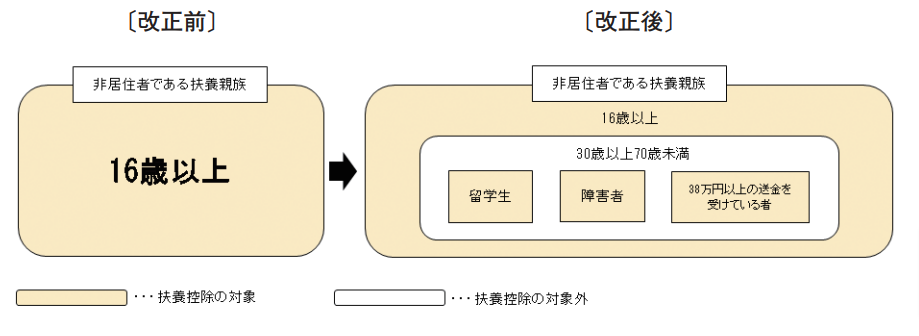

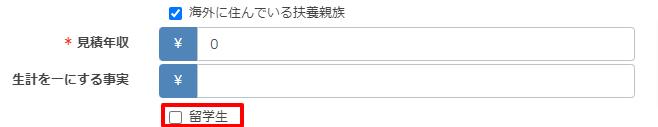

(※5)海外住んでいる扶養親族

令和5年より30歳以上70歳未満の非居住者で以下に該当しない場合は扶養控除の対象外となりました。

・留学により国内に住所及び居所を有しなくなった者

・障害者

・扶養控除の適用を受けようとする居住者から、その年において、生活費または教育費に充てるための支払を38万円以上受けている者

国税庁「令和5年分の給与の源泉徴収事務」より

上記対応のため2023年の扶養親族登録画面では「海外に住んでいる扶養親族」にチェックを入れると「留学生」のチェック欄が表示されます。

扶養親族が30歳以上70歳未満の非居住者で留学生の場合にチェックを入れてください。

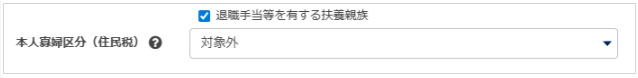

(※6)退職手当等を有する扶養親族

所得税の計算は退職所得を含めて計算しますが住民税の計算は退職所得は含めないため、退職所得があることで配偶者控除、扶養控除の適用が受けれない配偶者、扶養親族がいる場合に申告する項目です。

退職手当の支払いを受ける配偶者(退職所得を除く所得の見積額が133万円以下)、または扶養親族(退職所得を除くと58万円以下)がいる場合にチェックを入れます。

チェックを入れると本人寡婦区分項目が表示されます。退職所得を除くと合計所得金額の見積額が58万円以下になる扶養親族がいることにより、給与所得者本人が寡婦またはひとり親に該当する場合は該当するものを選択してください。

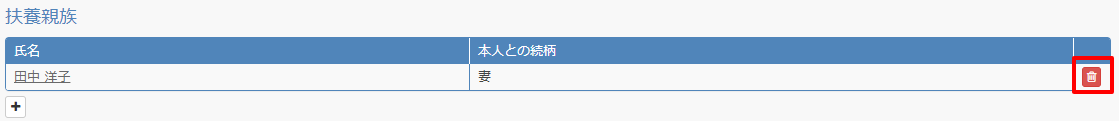

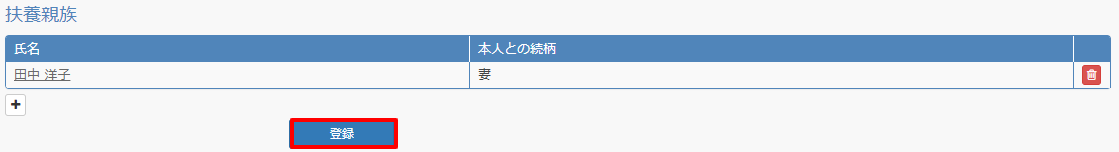

- 扶養親族の情報を入力後、右下の登録をクリックします。

扶養親族が複数いる場合は左下の+をクリックして登録します。

登録した情報を削除する場合は右端のごみ箱アイコンをクリックします。削除すると元に戻すことはできませんのでご注意ください。

- 本人情報、すべての扶養親族情報の登録が終わったら画面下部の登録をクリックします。

- 管理者が登録をすると確認完了と表示されます。

- 引き続き翌年の本人・扶養親族情報の確認、入力を行う場合は対象年を翌年で検索します。

本人、扶養親族情報はシステムに登録済の場合は本人・扶養親族画面に表示されています。

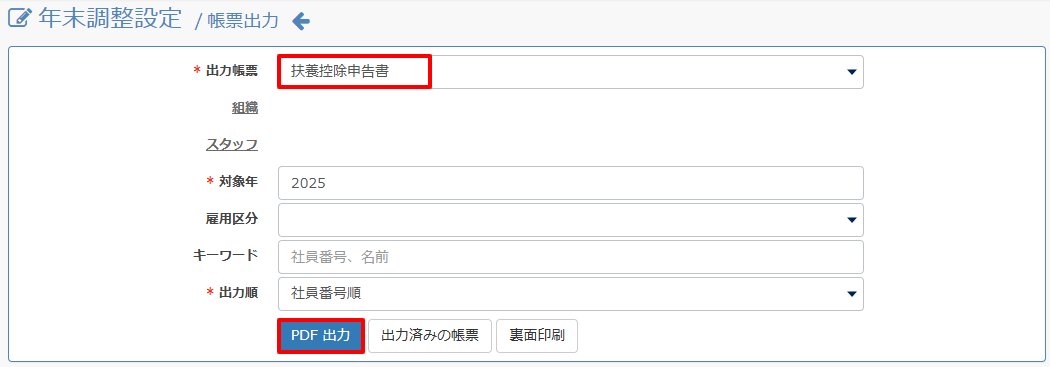

- 登録した内容を扶養控除申告書、給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書で確認できます。

年末調整画面上部の帳票出力をクリックします。

- 出力帳票から申告書の種類を選択しPDF出力をクリックします。

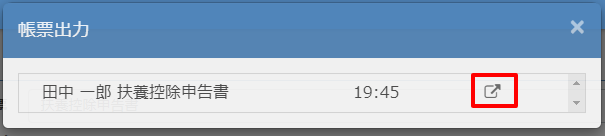

- 帳票出力の画面が表示されます。右側のマークをクリックすると申告書がダウンロードできます。

- 申告書に登録した内容が反映されています。

本人、扶養親族情報の登録の手順は以上です。