定額減税について

【管理者向け】

※2024年10月28日に年調減税に対応する機能がリリースされました。

詳細はこちらのヘルプ記事をご確認ください。

定額減税(年調減税の対応について)

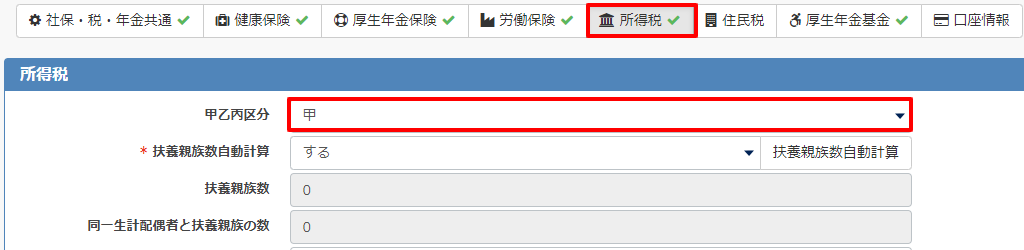

令和6年6月1日現在、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者(※1)でこの基準日に在職しているスタッフが月次減税額の控除対象となります。

(2024年5月にリリースされる定額減税対応は月次減税の対応のみです。年末調整での定額減税の対応は別途リリースを行います。My Salaryは定額減税の計算は行いません。)

以下は月次減税額の控除対象外となります。

・税区分が「乙」「丙」で登録しているスタッフ

・入社日が2024/6/2以降のスタッフ(年末調整で定額減税を計算します。)※2

・退職日が2024/5/31以前のスタッフ

・2024/5/31以前に非居住者となったスタッフ

定額減税額の対象となる配偶者、及び扶養親族は以下のとおりです。※3

・同一生計配偶者(控除対象者と生計を一にする配偶者のうち、合計所得額が48万円以下。非居住者は含めない。)

・居住者である扶養親族(16歳未満の扶養親族を含む)

※1 所得税の甲乙丙区分が甲で登録されているスタッフが対象となります。

設定ースタッフの税金・社会保険・口座画面

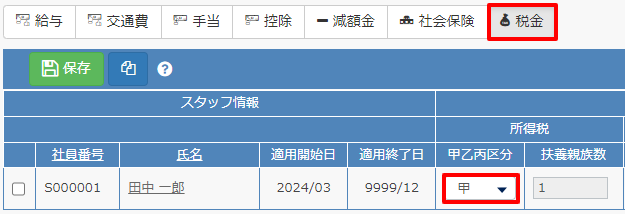

設定ー給与手当等一括画面

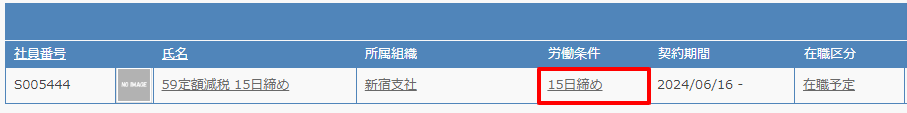

※2 Doremingに入社日が登録されていないスタッフはスタッフ新規登録時の労働条件の開始日で月次減税の対象かどうかを判断します。

入社日が未登録で労働条件の開始日が2024/6/2以降の場合は月次減税の対象外となります。(年末調整定額減税を計算します)

↓

※3 月次減税額は6月給与(賞与)支給時点で登録されている同一生計配偶者と扶養親族の数で計算されます。同一生計配偶者と扶養親族の数に変更があった場合は、年末調整または確定申告で調整することになり月次減税額の再計算は行いません。

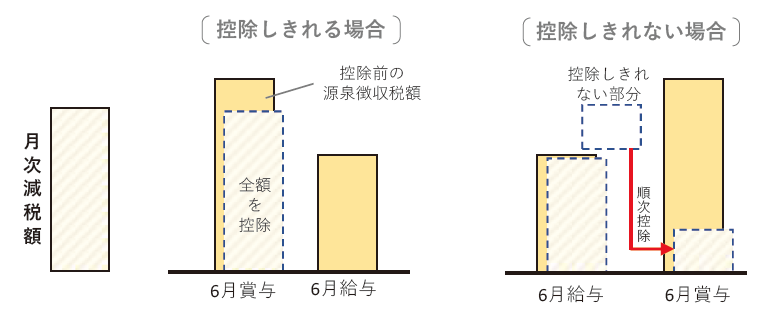

月次減税事務の手順

令和6年6月1日以後に支払う給与等に対する源泉徴収税額から月次減税額を控除します。控除しきれない部分の金額は、以後令和6年中に支払う給与等に対する源泉徴収税額から順次控除します。

※令和6年分所得税の定額減税のしかた(国税庁)より

同一生計配偶者と扶養親族数の登録

同一生計配偶者と扶養親族数は次のいずれかの方法で登録します。

・対象の配偶者、扶養親族情報を登録し、社会保険・税金・口座の所得税の画面の扶養親族自動計算をする設定にして自動計算させる。

・同一生計配偶者と扶養親族の人数を社会保険・税金・口座の所得税の画面から登録する。

・給与手当等一括画面からインポートで登録する

同一生計配偶者と扶養親族数の登録はこちらのヘルプ記事をご参照ください。

給与明細、賞与明細

定額減税対象者の2024年6月以降の支給の給与明細、賞与明細に定額減税額(月次減税額のうち実際に控除した金額)が記載されます。

控除しきれなかった月次減税額は給与明細、賞与明細には表示されず、エクスポートデータで確認できます。

給与明細、賞与明細についてはこちらのヘルプ記事をご参照ください。